پس از وقفه ای طولانی، این روزها دوباره مذاکرات هسته ای به تیتر یک اخبار سیاسی و اقتصادی کشور تبدیل شده است. از زمان آغاز مذاکرات در دولت سیزدهم، در هر دور از مذاکرات موجی از اخبار ضد و نقیض در رسانه ها منتشر می شود. هر بار امیدواری برای نهایی شدن توافق به اوج می رسد ولی در عمل آنچه که پس از یک سال شاهد هستیم، ادامه شرایط برزخی است. در این میان بورس یکی از بازارهایی است که بیش ترین تاثیر را از نتیجه مذاکرات می بیند.

به گزارش مردم سالاری آنلاین به نقل از اقتصادآنلاین؛طی یک سال گذشته نه شکست رسمی مذاکرات اعلام می شود و نه توافقی بدست میآید. دقیقا مشکل هم همینجاست؛ تا متغیرهای اقتصادی به تعادل خود نزدیک می شوند، دوباره شوک جدید مذاکرات همه چیز را عوض می کند و نا اطمینانی از آینده اقتصاد را تشدید می کند. این شرایطی برزخی اقتصاد است که بیش از شکست یا دستیابی به توافق به اقتصاد ایران لطمه وارد کرده و امکان برنامه ریزی را از فعالان اقتصادی گرفته است.

در این میان یکی از بازارهایی که بیش ترین تاثیر را از مذاکرات هسته ای می بیند، بورس است. بازاری که طی چند ماه گذشته با انبوهی از ریسک های سیستماتیک روبرو است؛ نااطمینانی از رکود اقتصاد جهانی و شرایط بازارهای کامودیتی، سیاست های اقتصادی دولت و البته برجام. همین موضوع یکی از شدیدترین دوران رکودی را به بازار تحمیل کرده و ارزش معاملات خرد را به کم ترین میزان طی سال های گذشته رسانده است.

حالا دوباره با آغاز دور جدید مذاکرات، برجام به متغیر اصلی بازار تبدیل شده است؛ موضوعی که در معاملات روز شنبه به وضوح نمایان بود. جاییکه با سنگین شدن کفه اخبار مثبت بر اخبار منفی شاهد افزایش تقاضا در نمادهای برجامی بازار بودیم. به طور مشخص نمادهای خودرویی و بانکی به صف خرید کشیده شدند و نمادهای دلاری و کامودیتی محور به ویژه پالایشی ها تقریبا معاملات منفی را پشت سر گذاشتند.

هرچند نمادهای بانکی و خودرویی برنده قطعی توافق احتمالی خواهند بود اما تحلیلگران در خصوص اثر کلی دستیابی به توافق هستهای بر روی سایر صنایع به ویژه صنایع کامودیتی و کلیت بازار، اتفاق نظر ندارند و به طور مشخص دو فرضیه از سوی تحلیلگران عنوان می شود.

گروه اول بر این باورند که دستیابی به توافق احتمالی اثر منفی بر کلیت بازار ندارد؛ بر اساس این ایده اولاً بورس نسبت به رشد قیمت دلار و تورم به ویژه طی چند ماه گذشته عقب مانده و عملاً اصلاح احتمالی ناشی از تعدیل قیمت دلار را پیشخور کرده است. ثانیاً آنچه که برای بازار و سودآوری شرکت های صادرات محور اهمیت دارد، نرخ نیمایی است که در حال حاضر فاصله زیادی با نرخ بازار آزاد دارد و بعید به نظر می رسد که در صورت دستیابی به توافق احتمالی، نرخ بازار آزاد به کم تر از نرخ دلار نیمایی برسد.

همچنین دستیابی به توافق، هزینه بسیاری از شرکت ها را کاهشی می کند و با کم شدن محدودیت های تجارت خارجی،عملاً فروش شرکت ها بیش تر و هزینه دور زدن تحریم ها کم تر می شود. بنابراین این گروه از تحلیلگران بر این باورند که دستیابی به توافق نه تنها بازار را کاهشی نمی کند بلکه به عنوان عاملی برای بازگشت به روند صعودی در نظر گرفته می شود.

در نقطه مقابل، گروهی دیگری از کارشناسان قرار دارند که هر چند استدلال های گروه اول را درست می دانند اما معتقدند که این تفکر در بازار وجود دارد که احیای برجام منجر به ریزش بازار خواهد شد. استدلال دیگر این گروه کاهش قیمت بازارهای کامودیتی با بازگشت ایران به بازارهای جهانی است. به ویژه در شرایطی که بسیاری از بازارهای جهانی به دلیل ترس از رکود، در شرایط اصلاحی قرار دارند. بر اساس نظر این گروه از تحلیلگران، هر چند در میان مدت دستیابی به توافق منجر به بهبود شرایط بازار می شود اما انتظارات معامله گران، اصلاح کوتاه مدت بازار را به همراه خواهد داشت.

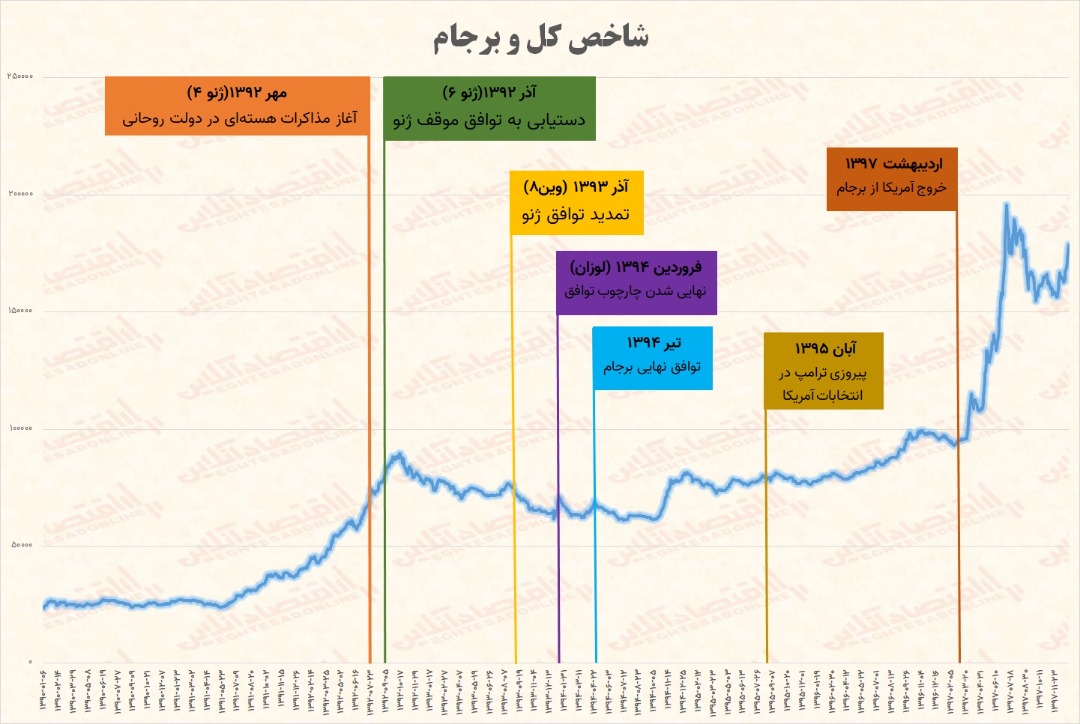

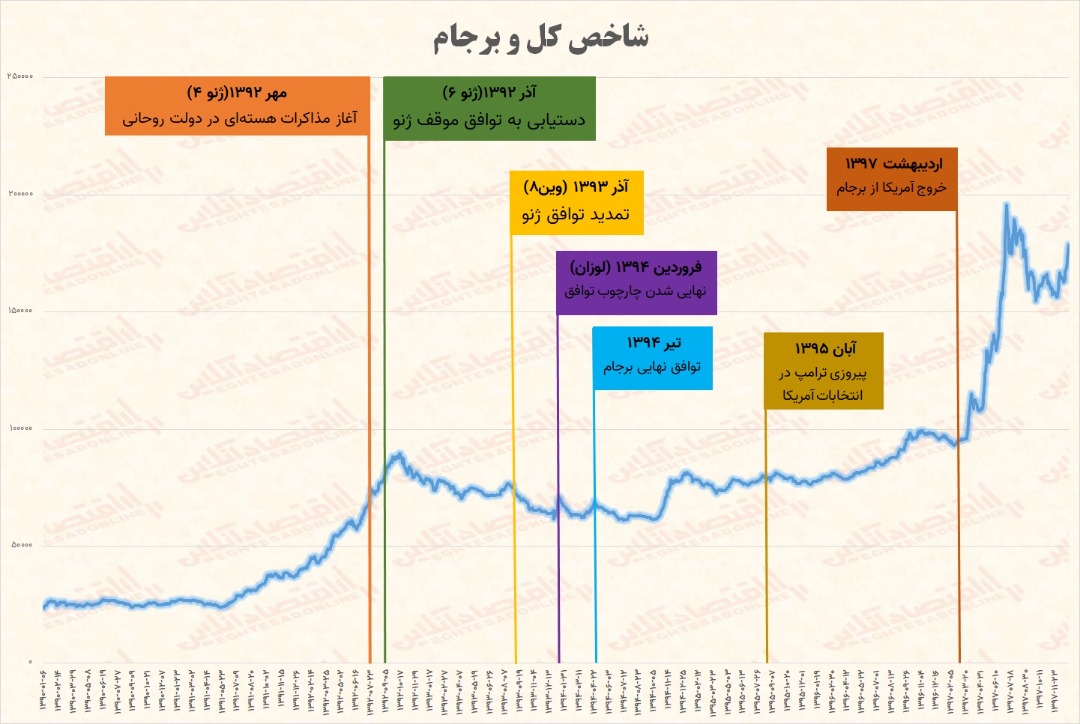

در نمودار زیر واکنش بازار بر اساس تغییرات شاخص کل را به اتفاقات برجامی طی سال های ۱۳۹۲ تا خروج آمریکا از برجام را نشان می دهد. هر چند که متغییرهای بسیاری بر روی بازار طی این مدت اثرگذار بودند (همچون تغییر نرخ خوراک پتروشیمی ها، قیمت های جهانی و ... ) اما به نظر می رسد که در این مدت بورس واکنش منفی به توافق هسته ای داشته است. حالا باید دید که در شرایط کنونی آیا دستیابی به توافق هسته ای سناریو دوم را محقق می کند یا آینده متفاوتی در انتظار بازار است.

دریافت صفحه با کد QR

دریافت صفحه با کد QR